Что провести по кассе если отрицательный остаток. Как контролировать своего бухгалтера, если вы не разбираетесь в бухучёте. Отсутствие передач подотчетных суммы от одного лица к другому

Приветствую, уважаемые читатели блога. На прошлой неделе я проводила вебинар по ошибкам в программе 1С Бухгалтерия 8 ред. 3.0, их поиску и исправлению. Полная запись вебинара доступна в конце этой статьи. А сегодня я хочу разобрать часть из разделов вебинара и поговорить про ошибки по кассе в 1С Бухгалтерия 8 и их исправление.

Для осуществления проверки кассовых операций в программе можно использовать «Экспресс-проверку». Найти ее можно в разделе Отчеты- Еще – Экспресс-проверка.

В открывшемся окне устанавливаем период проверки и нажимаем на кнопку «Показать настройки». Затем устанавливаем флажки на всех пунктах проверки операций по кассе. Если вам нужно проверить выборочно, устанавливайте флажки только на нужные пункты.

Например, если планируете проверить только соблюдения лимита по кассе, устанавливайте флажок «Соблюдение лимита остатков денег в кассе», а остальные снимайте.

Я установила все флажки, чтобы сделать полную проверку по кассе.

Отсутствие непроведенных кассовых документов

При проверке программа смотрит, есть ли непроведенные документы по кассе в вашей базе. Непроведенные – это значит без сформированной проводки. То есть сам документ сделан, сохранен, но на кнопку «Провести» вы, почему-то не нажали.

Необходимо выяснить, что это за документ или документы (их перечень показывается в самой проверке) и определить, что с ними делать дальше. Провести, если вы забыли это сделать или удалить, если документы уже вам не нужны.

Отсутствие отрицательных остатков по кассе

Данная ошибка может возникать, если вы забыли провести какой-то документ на приход, у вас задвоился какой-то расходный документ, ввели документы с неправильной датой или указали в документах не правильную сумму.

Соблюдение остатка наличных денег в кассе

При этой проверке программа проверяет соответствует ли лимит фактическим остаткам на счете 50. С 2012 года предприятия рассчитывают лимит самостоятельно. Затем эту сумму необходимо внести в программу, что была возможность выполнять проверку по соблюдению остатка наличных денег в кассе.

Для этого в разделе «Главное» переходим в пункт «Настройки» выбираем «Реквизиты организации» нажимаем на Еще и выбираем «Лимиты остатка кассы».

По кнопке создать заносим сумму и указываем дату.

Теперь программа сможет проверить соответствие остатков на счете 50 рассчитанному лимиту.

Соблюдение лимита расчетов наличными с контрагентами

С 21.07.2007 такой лимит составляет 100 000 рублей. Программа проверит соответствие и если есть ошибки, покажет предупреждение.

Соблюдение нумерации ПКО

Здесь программа проверяет соблюдение нумерации приходных кассовых ордеров, в программе этот документ называется «Получение наличных».

Соблюдение нумерации РКО

В этом пункте осуществляется проверка нумерации расходных кассовых ордеров, в программе этот документ называется «Выдача наличных».

Все документы должны быть пронумерованы в хронологическом порядке с начала года.

Но если вы вносили какой-то документ предыдущим числом, могут возникнуть ошибки в нумерации, как на картинке.

Перенумерацию можно сделать сразу из экспресс-проверки, нажав на синюю гиперссылку «Автоматическая перенумерация документов».

Выдача денег под отчет только после отчета по ранее выданным суммам

По правилам нельзя выдавать деньги, если работник еще не отчитался по предыдущим суммам. Если такая ошибка возникла, нужно проверить занесены ли в программу документы на возврат неиспользованных средств в кассу, а также авансовые отчеты.

Отсутствие передач подотчетных суммы от одного лица к другому

Здесь программа проверяет, не передавались ли подотчетные суммы от одного работника к другому. Если такие операции имели место, будут показаны ошибки.

Выдача денег по отчет только работникам организации

В данному пункте проверяется является ли лицо, которому выдавались деньги в подотчет работником организации, есть ли приказ на прием данного работника. Ошибки могут появляться, если на работника не оформлен приказ, либо он оформлен, но не проведен. Или в приказе указана неправильная дата. Например, сотрудник принят на предприятие 01.10.2017, а в приказе указано 01.11.2017. А деньги в подотчет выдавались уже в октябре. В этому случае необходимо исправить дату приказа.

Вот такие ошибки по кассе в 1С Бухгалтерия 8 могут быть выявлены при использовании экспресс-проверку. Не забывайте проводить такую проверку, чтобы вовремя выявлять и исправлять ошибки.

Присоединяйтесь к

Сейчас я покажу как найти причину распространённой ошибки в кассовой книге 1С:Бухгалтерии, а именно ошибку "Обороты по документам и проводкам не совпадают ". Ошибка эта встречается часто, а исправляется очень просто. Давайте посмотрим сначала, что вообще означает эта ошибка в кассовой книге 1С.

Причина возникновения ошибки "Обороты по документам и проводкам не совпадают"

Собственно, у Кассовой книги 1С есть минимум две причины, по которым выдаётся эта ошибка. Одна из них мало распространена и я укажу на неё позже. Сейчас посмотрим наиболее распространённую причину.

Вообще говоря, часто 1С выдаёт такие ошибки, что по их тексту далеко не всегда можно определить, что же именно просит исправить программа. Особенно часто такие затруднения встречаются у новичков, не имеющих сколько-нибудь существенного опыта ведения бухгалтерии в программе 1С. Много подобных "мутных" ошибок в закрытии месяца . Но указанная в заголовке ошибка кассовой книги к сложным вовсе не относится.

Как видно из текста ошибки, 1С не нравится, что суммы оборотов по проводкам бухгалтерского регистра и проведённым документам отличаются. Отличие может быть на миллион рублей или всего на одну копейку — разницы нет. Поскольку речь идёт о кассовой книге, то под "документами" подразумеваются приходные и расходные кассовые ордера. Что же касается проводок, то здесь учитываются все проводки по счёту 50, которые могут быть не только в ПКО и РКО, о чём многие забывают или вообще не знают . Также не забываем, что кассовая книга при выводе ошибки указывает и дату, в которой выявлено несовпадение оборотов по проводкам и документам.

Учитывая всё вышесказанное, можно сделать вывод, что 1С анализирует наличие проводок по счёту 50 и ищет соответствующие этим проводкам ПКО и РКО. И если, к примеру, проводки есть, а документа нет, то вот тогда и выдаётся ошибка о несовпадении оборотов. Также возможен вариант, когда и проводка и документ есть, но суммы в них не совпадают. Кассовая книга начитает ругаться, и пользователь благополучно лезет в интернет...

Тут была важная часть статьи, но без JavaScript её не видно!

Всё это — наиболее распространённая причина ошибок при формировании кассовой книги. Однако, есть и вторая причина. Аналогичная по тексту ошибка показывается в том случае, если 1С обнаружит, что в некоторых днях сумма остатка по кассе оказалась меньше нуля. Ситуация, прямо скажем, маловероятная. Однако, учитывая то, что 1С Бухгалтерия допускает проведение расходных операций, в результате которых остаток в кассе может стать отрицательным, такую вероятность исключать не стоит.

Приведённая вторая причина выдачи кассовой книгой ошибки о встречается не во всех версиях 1С. Вы можете легко проверить, есть ли это в вашей версии — создайте РКО с суммой, превышающий остаток по кассе, после чего сформируйте кассовую книгу. Если 1С не будет ругаться, то значит на это не реагирует.

Как исправить эту ошибку в кассовой книге

Отрицательный остаток по кассе я тут комментировать не буду, потому что тут всё и так ясно. Займёмся причиной номер 1.

Для исправления ошибки несовпадения оборотов нужно найти на указанную кассовой книгой дату все документы с проводками по 50-му счёту и посмотреть, соответствуют ли этим проводкам ПКО/РКО; также проверить, чтобы суммы в проводках и ПКО/РКО были верными и совпадали. Если ошибка выдаётся для нескольких дат, то проверить все.

Приведу пример. Допустим, вы оформили Отчёт о розничных продажах. Сам по себе этот документ УЖЕ содержит проводку по счёту 50. Таким образом, если провести Отчёт о розничных продажах, но не создать соответствующий ему приходный кассовый ордер, то проводка по кассе будет, а вот документа (т.е. ПКО) — нет ! В таком случае обороты по проводкам и документам как раз и не совпадут на сумму имеющейся в "Отчёте..." проводки по счёту 50. Вот кассовая книга и будет об этом сообщать.

Как избежать ошибок в учёте

Стоит внимательно следить за тем, чтобы каждой проводке по кассе соответствовал ПКО/РКО. Сложного тут ничего нет.

Кстати, я привёл выше один пример операции, при котором в кассовой книге возникает ошибка "Обороты по документам и проводкам не совпадают". Есть и другие случаи, не столь очевидные. Так что не теряйте бдительности!

Рассмотрение ошибок кассовой книги входит в учебную программу курса 1С , с которым вы можете ознакомиться на сайте.

Помимо того что время от времени проверку соблюдения кассовой дисциплины может проводить обслуживающий банк (такое право предоставлено ему законодательно), руководителю предприятия также рекомендуется контролировать наличные денежные средства компании. Комплексная проверка кассы Предположим, что вы решили проверить, каким образом поступали и расходовались наличные деньги вашего предприятия в прошлом месяце. Первое, что для этого нужно сделать, – это спросить у вашего бухгалтера, сколько раз, когда и какие суммы наличных денег он получал в банке, из каких других источников поступали наличные деньги и какой остаток был в кассе на начало и на конец месяца. Суммы, полученные бухгалтером в банке, можно проверить путем просмотра банковских выписок за прошлый месяц (как отмечалось выше, желательно, чтобы каждый день бухгалтер предоставлял руководителю копию банковской выписки). При этом нужно обращать внимание на то, какие суммы комиссионного вознаграждения за кассовое обслуживание банк списывает со счета предприятия при получении каждой суммы. Обычно сумма полученных наличных денег и сумма комиссионного вознаграждения находятся в банковской выписке рядом. После этого нужно попросить у бухгалтера, чтобы он представил вам приходный кассовый ордер на каждую полученную в банке сумму. Причем отрывной корешок приходного кассового ордера в данном случае должен храниться в папке с банковскими документами (а именно – с платежными поручениями), поскольку он является документом, подтверждающим факт списания денежных средств со счета в банке. Сам приходный ордер – это документ, подтверждающий факт поступления в кассу предприятия наличных денежных средств. Печать на приходном кассовом ордере и на отрывном корешке приходного кассового ордера должна совпадать. Суммы, указанные в приходном кассовом ордере и на отрывном корешке, должны также быть идентичными и совпадать с соответствующими позициями банковской выписки и кассовой книги. Рекомендуется проверить правильность написания этих сумм прописью. Затем следует проверить поступления денежных средств из других источников (при наличии таковых). Подобными источниками могут являться: выручка от реализации товаров, работ и услуг за наличный расчет, возврат неизрасходованных подотчетных сумм, поступление наличных денег от контрагентов в счет погашения задолженности и др. Во всех случаях следует проверить правильность оформления приходных кассовых ордеров, а также отражение соответствующих сумм в кассовой книге. После того как вы закончили проверять поступление наличных денежных средств, нужно посчитать итоговую сумму прихода за проверяемый месяц, а затем попросить бухгалтера принести вам ведомость или журнал-ордер по кассе и сверить полученную сумму прихода с суммой, указанной в ведомости (журнале-ордере). Далее можно приступать к проверке расходования наличных денежных средств. Документом, подтверждающим выдачу наличных денежных средств из кассы предприятия, является только расходный кассовый ордер. Некоторые руководители в силу недостаточности знаний ошибочно полагают, что выдачу наличных денег из кассы может подтвердить, например, копия чека из магазина или платежная ведомость на выдачу заработной платы. Это заблуждение: указанные документы являются подтверждением факта расходования наличных денег, но не выдачи их из кассы. На итоговую сумму, которая указана в платежной ведомости по заработной плате, выписывается отдельный расходный кассовый ордер; в нем в качестве получателя денег выступает бухгалтер или кассир, который будет выплачивать деньги сотрудникам предприятия. Итак, попросите бухгалтера принести вам все расходные кассовые ордера за проверяемый период времени. Если бухгалтер по каким-то причинам не может этого сделать, знайте: здесь что-то не так. Расходный кассовый ордер должен обязательно оформляться в момент выдачи наличных денежных средств из кассы предприятия. Любые отклонения от этого правила с точки зрения действующего законодательства рассматриваются как нарушение кассовой дисциплины, а за это предусмотрены достаточно суровые санкции, которые могут быть наложены не только на работников бухгалтерии, но и на руководителя, а также на само предприятие. Все расходные ордера должны быть сложены в хронологическом порядке. В первую очередь следует обратить внимание на дату выдачи денежных средств, указанную в ордере: соответствует ли она проверяемому периоду. Затем посмотрите, кто указан в качестве получателя денежных средств по расходному кассовому ордеру. Является ли этот человек сотрудником предприятия? Если нет, уточните у бухгалтера, кому и на каком основании были выплачены денежные средства по данному документу. В расходном кассовом ордере должны бытьы обязательно указаны паспортные данные получателя. В принципе, при наличии желания и возможности их можно проверить. Если у вас есть хороший знакомый в органах внутренних дел, то можно попросить у него уточнить, действительно ли владельцем такого-то паспорта является такой-то человек; правда, официально такую информацию вам никто не предоставит. При отсутствии нужного знакомства можно попытаться самостоятельно найти данные об этом человеке или его паспорте. Сумма денежных средств, выданная по расходному кассовому ордеру, должна быть написана цифрами и прописью, четко и разборчиво. Сумму прописью должен написать получатель наличных денежных средств, после чего поставить дату получения денег (кстати, обратите внимание на дату – число, месяц и год) и расписаться. Один из важнейших реквизитов расходного кассового ордера – это цель выдачи наличных денежных средств из кассы предприятия. Следует сопоставить получателя денежных средств, указанного в документе, и цель, для которой выданы денежные средства: не исключено, что вы обнаружите интересные факты. Например, довольно странной выглядит ситуация, когда наличные деньги для приобретения оперативной памяти для компьютера выдаются грузчику со склада, а деньги для покупки тяжелого аккумулятора для грузовика – обаятельной хрупкой девушке, которая работает офис-менеджером в отделе продаж. В данных случаях налицо несоответствие получателя денежных средств и цели, на которые эти средства выдаются, поэтому следует подробно расспросить бухгалтера, чем вызвана такая ситуация. Если определенный расходный кассовый ордер вызвал у вас какие-либо вопросы, следует пригласить бухгалтера и попросить его представить оправдательные документы на указанную сумму. В качестве таких документов могут выступать кассовые чеки или копии чеков, платежная ведомость на выдачу заработной платы, авансовый отчет командированного сотрудника и т. д. Сумма, указанная в каждом расходном кассовом ордере, должна быть отражена в кассовой книге. При сверке ордеров с кассовой книгой следует также обращать внимание на соответствие дат. После того как вы проверили расход наличных денежных средств, следует самостоятельно посчитать общую сумму расхода за месяц и сверить ее с отраженной в ведомости либо журнале-ордере по кассе. Разумеется, эти суммы должны совпадать; в противном случае нужно потребовать у бухгалтера подробных объяснений. В заключение проверки нужно взять сумму остатка наличных денежных средств на начало месяца, добавить к ней сумму прихода наличных денежных средств за проверяемый месяц, которую вы рассчитали и сверили с бухгалтером раньше, вычесть сумму расхода наличных денег за месяц и результат сверить с остатком по кассе на конец проверяемого месяца (сумму остатка можно увидеть в кассовой книге, а также в ведомости или журнале-ордере по кассе). Если суммы сошлись – все в порядке. В противном случае у вас должны возникнуть серьезные претензии к бухгалтеру. Кстати, не стоит забывать, что отрицательного остатка наличных денежных средств в кассе быть не может в принципе. Бывает так, что некоторые особо наглые бухгалтеры пытаются доказать директору, что «в современной бухгалтерии все возможно, в том числе и отрицательное сальдо по кассе». Мол, остаток отрицательный потому, что такой-то контрагент не заплатил вовремя или какой-то сотрудник не отчитался за некоторые суммы. Помните: для фиксирования непогашенной задолженности или чего-то подобного в бухгалтерском учете предназначены совершенно другие счета, а в кассе отражается исключительно присутствие (или нулевой остаток) наличных денежных средств. Поэтому от бухгалтера, который пытается доказать руководителю, что отрицательный остаток по кассе – это нормально, нужно избавляться как можно скорее.

- 1С:Бухгалтерия

- 1С:Зарплата и управление персоналом

Мечта едва ли не любого руководителя – найти надёжного бухгалтера, благодаря которому можно не вникать в бухучёт. Но совсем не контролировать деятельность бухгалтера нельзя. Являясь одной из ключевых фигур компании, бухгалтер может нанести существенный урон её деловой репутации - и в глазах партнёров, и в глазах глазах контролирующих органов. О том, как с помощью достаточно простых инструментов на постоянной основе контролировать состояние дел бухгалтерии, порталу сайт рассказала Татьяна Золотых, руководитель компании «1С-ПраТоН».

Доверяй – и проверяй

Во многих компаниях работа рядового персонала контролируется тщательнее, чем деятельность бухгалтера. А ведь он – один из ключевых фигур в любой организации. И от его работы зависит наличие или отсутствие претензий со стороны контролирующих органов и бизнес-партнёров.

Проверить менеджеров, кладовщиков, снабженцев, да и любого другого сотрудника можно практически сразу после приёма на работу. Возможность оценить деятельность бухгалтера возникает далеко не всегда и не сразу.

Внешне может быть, что документы в порядке, отчётность сдана, налоги заплачены. Но потом оказывается, что налоги заплатили не те или не по тем реквизитам, а отчётность сдали не ту или не сдали вовсе.

Выявить возникающие или давно возникшие проблемы в этой сфере помогает аудит. Но директор или собственник далеко не всегда готовы его заказывать. В таких случаях они руководствуются следующей логикой: «Если больших проблем в моей бухгалтерии нет, получается, что деньги на аудит будут потрачены зря. Зачем мне нужна аудиторская проверка, если у меня есть грамотный главный бухгалтер, которому я плачу нормальные деньги?». В результате аудит не производится, и серьёзные проблемы продолжают до поры до времени оставаться невидимыми.

Основная причина внештатных и кризисных ситуаций в бухгалтерии компании – безоговорочное доверие директора к своему бухгалтеру

Причины этого безусловного доверия приводятся следующие: «Наш бухгалтер такая милая женщина – она не может обмануть», «Бухгалтер - настоящий профессионал, и даст фору любому аудитору». Но если эта уверенность основана, к примеру, на рекомендациях знакомых – есть риски необъективной и некорректной оценки.

Иногда руководитель считает, что он находится в курсе бухгалтерских дел. Как правило, он ведёт отдельный от бухгалтерии учёт приходов и расходов, сам подписывает в клиент-банке каждый платёж. При этом бухгалтер не только ведёт документооборот компании по сделкам, но и производит расчёт налогов и зарплат, выполняет другие бухгалтерские функции. При такой схеме два информационных пространства, директора и бухгалтера, разъединены. И директор может вообще не представлять, что же на самом деле происходит в бухгалтерии.

Для того чтобы эффективно контролировать работу бухгалтера, программа «1С:Бухгалтерия» предоставляет руководителю достаточно простые инструменты. Освоив их, можно получать объективную картину об эффективности или неэффективности бухгалтера.

Семь простых способов контроля работы бухгалтерии

I

.

Проверять состояние расчётов с контрагентами

Это позволит убедиться, что бухгалтер в полном объёме регистрирует приходы, расходы и оплаты. Также проверяются их отражения в учёте хозяйственных операций. При качественной работе бухгалтера должны быть проведены все оплаты, а также все необходимые документы по поступлению товаров, работ и услуг.

Руководителю рекомендуется раз в месяц отслеживать задолженность контрагентов. Для этого в программе «1С:Бухгалтерия» в разделе «руководителю» достаточно сформировать отчёт о задолженности покупателей и поставщиков. Программа показывает, что было по взаиморасчётам на начало и конец периода, когда произошло уменьшение или увеличение долга. Учитываются и авансы – отработанные и неотработанные. По отдельным сделкам можно выборочно проверить документы – убедиться, что они в порядке. Выявленные недостатки послужат сигналом к более детальной проверке документов.

Особое внимание руководителю следует обратить на старые долги, а также на «странных» контрагентов. К «старым» долгам относятся те, по которым за весь отчётный период не было никакого движения. Чем старше долг – тем сложнее его истребовать. Также возможна ситуация, при которой долга уже нет, но по нему не проведены документы

В «1С:Бухгалтерии» есть также механизм проверки контрагентов. Он позволяет узнать, в каком состоянии находится контрагент, действителен ли его КПП. Если КПП уже неактуален, то, возможно, компания находится в стадии ликвидации. Эта информация приходит напрямую с портала налоговой инспекции.

Документы, которые вызывают опасения в отношении контрагента, программа выделяет красным цветом. Это значит, что контрагент либо в стадии реорганизации, либо у него какие-то реквизиты заполнены неправильно, либо он уже не числится в реестрах налоговой инспекции.

Если у компании есть платежи несуществующему контрагенту, то при подаче декларации по НДС налоговая инспекция пришлёт требование о проверке этих платежей. И в дальнейшем это может обернуться штрафными санкциями.

II

. Проверять движение денег по расчётному счёту

Директору нужно убедиться в отсутствии «несанкционированных» платежей. Сейчас руководители очень осмотрительно относятся к ключу первой подписи. Но всё ещё остается практика, когда руководитель, желая освободить своё время, передаёт ключ напрямую бухгалтеру. В этом случае бухгалтер может отправить платежи не по тому каналу.

Иногда бухгалтер говорит, что ему необходим ключ для подготовки платёжек. Сейчас в банке есть «технический» ключ. Он позволяет подготовить платёжку, посмотреть выписки и загрузить их в «1С». Но без подписи директора программа не отправит ни один платёж. Таким образом, можно останавливать сомнительные или непонятные платежи.

Кейс из опыта . Бухгалтер самовольно перечислила себе сумму с расчётного счёта предприятия, имея на руках право первой подписи. Она объяснила это тем, что руководитель её не ценит и мало платит. И она решила выдать себе премию, чтобы тем самым «восстановить справедливость».

На конец отчётного периода нужно проверить в программе «1С:Бухгалтерия» остаток по расчётному счёту. Сейчас налоговые органы имеют право напрямую из банка запросить движение по расчётным счетам. А за непредставление банком справок о наличии счетов в банке и (или) об остатках денежных средств на счетах, выписок по операциям на счетах в налоговый орган в соответствии с пунктом 2 статьи 86 Налогового кодекса РФ предусмотрена специальная ответственность банка. Поэтому важно, чтобы сходились все ключевые показатели, которые отправляются внешним контролирующим органам.

Приходные суммы, поступление которых не ожидалось, также могут быть интересны руководителю. Им далеко не всегда нужно радоваться, а их происхождение следует уточнить у бухгалтера. Может быть так, что бухгалтер по просьбе какой-то другой организации принял от неё безналичные деньги. Далее он снимает эти средства наличными в банке, забирает своё вознаграждение и оставшуюся сумму передаёт по назначению (чаще всего возвращает обратно в стороннюю организацию).

Но ведь снятые наличные деньги нужно провести и через кассу. Если относительно небольшие средства могут быть списаны на хозяйственные или командировочные расходы, то более-менее крупную сумму списать сложнее.

III.

Проверять кассу

С наличными деньгами персонал зачастую обращается весьма вольно. Их можно потратить здесь и сейчас, а оправдательные документы подложить завтра или никогда. Если к кассе имеют доступ какие-то сотрудники, они способны взять деньги «в долг» и не вернуть их. К тому же именно на этом «участке» наиболее часто бывают проверки налоговой инспекции (так называемая «проверка кассовой дисциплины»). И штрафы за нарушения правил суровы - начинаются от 40 000 рублей.

Для проверки кассы нужно запросить у бухгалтера кассовую книгу. Она у него должна храниться в распечатанном виде. И минуса в кассе быть не должно ни при каких обстоятельствах

Директору предприятия иногда говорят, что «в современной бухгалтерии всё возможно», в том числе и отрицательное сальдо по кассе. Остаток может быть отрицательным потому, что контрагент не заплатил вовремя или сотрудник не отчитался за некоторые суммы. Но никакого минуса в кассе быть не может. Иначе это означает, что потрачено больше денег, чем было в наличии.

Одна из наиболее частых ловушек, в которые организацию загоняют главные бухгалтеры – отсутствие договоров займа. Когда образуется кассовый разрыв, владелец обычно вносит свои личные средства. Бухгалтер их приходует, отправляет на расчётный счёт и использует по назначению. В этих случаях необходимо оформить договор займа, иначе его отсутствие может вскрыться в самый неподходящий момент.

Для возврата долга не может использоваться розничная выручка из кассы. По инструкции сначала эти деньги должны поступить на расчётный счет компании. И потом, оформив их как целевой расход на погашение займа, можно эти деньги снять или перевести на карточку. За нарушение этого порядка можно получить штраф от контролирующих органов.

Если производилась выдача денег «под отчёт», обязательно должны быть авансовые отчёты. Это достаточно сложный документ, требующий бухгалтерских знаний. Но руководитель всегда может проверить, подписывал он эти отчёты или нет. Также нетрудно посмотреть, какие чеки и на какие расходы туда приложены. Один из бухгалтеров, например, прикладывала к отчёту чеки за маникюр и бензин для личного автомобиля. На вопрос директора бухгалтер сказала: «Ну я же на работу езжу!». Директор был удивлён, когда узнал, что эта статья расходов учитывалась в деятельности его компании в течение полутора лет.

Многие предприятия уходят от кассы и переводят все расчёты в безналичную форму. Это перспективная и удобная форма, когда любые деньги (зарплату или «под отчёт») сотрудник получает на карту. Для расходования корпоративных денег персонал может использовать корпоративные подотчётные карты. В этом случае контролировать оборот наличных не придётся вообще.

IV.

Проверять склад

Склад проверяется не по фактическому наличию на нём товара, а по учёту. Обороты можно отдать на откуп бухгалтеру, а вот остатки по товарам и материалам следует проверять. Полученные результаты также отразятся в бухгалтерском балансе, который потом идёт в налоговые органы.

Самый главный «сигнал» – отрицательные остатки – можно проверить удобным отчётом. В «1С:Бухгалтерии» в разделе «Склад» есть отчёт «Контроль отрицательных остатков». Если сформировать его за определённый период, можно избежать ситуаций, при которых товар продан, но не оприходован бухгалтерией. Иначе это приведёт к завышению налогов: сумма расхода, потраченная на покупку товара, не будет вычтена из налогооблагаемой базы.

Остальные складские остатки можно проверить по оборотно-сальдовой ведомости. В ней можно увидеть следующие моменты.

Материалы покупаются, но не списываются . Это бывает, когда документы от поставщика передаются в бухгалтерию. А накладную, по которой эти покупки относятся в расходы и уменьшают на эту сумму налогооблагаемую прибыль, бухгалтер не проводит.

Товары покупаются, но списываются не так, как есть, а так, «как надо» . То есть «проводится» не весь расход или не весь приход. В этом случае на конец периода возникают остатки, не обеспеченные физическим наличием товара на складе. При налоговой проверке компания не сможет предъявить товар, который числится в отчётности.

V . Проверять расчёты по налогам

Часто бывает, что справка из налоговой инспекции, по которой проводится сверка взаиморасчётов, не соответствует тем данным, которые отражаются в бухгалтерском учёте. Данные бухучёта предоставляются в контролирующие органы в конце года, и там всё равно заметят это несоответствие.

Случается, что по налогам есть либо задолженность, либо переплата. Бухгалтер, не желая разбираться с предыдущей историей платежей, считает налоги в текущем периоде без учёта переплат или задолженностей прошлых периодов. Возникает расхождение, которое со временем растёт и накапливается. В результате оно превращается в требование из налоговой инспекции.

Проконтролировать эту ситуацию несложно - нужно проверить в оборотно-сальдовой ведомости сальдо на конец периода. Эта сумма должна совпадать с платёжкой, что происходит далеко не всегда.

Есть ещё одна особенность работы с налоговой. Чем больше времени проходит с момента переплаты того или иного налога, тем менее охотно налоговая возмещает переплату. Если переплата возникла ранее, чем 3 года назад, вернуть её почти невозможно. Но если существует долг по уплате налога любого срока, налоговая будет его требовать

Суммы в налоговых требованиях стоит сверять с платёжкой, которую подписывают по банку. Эта сумма должна совпадать с налоговой декларацией. Во всех декларациях есть строка «сумма уплаты налога за текущий период». И этот остаток должен совпадать с декларацией, если у компании нет никаких переплат или задолженностей. Если есть несовпадения, это повод задать вопрос бухгалтеру о переплатах или задолженностях.

Кейс из опыта . ООО работает на общей системе налогообложения. Директору нравилось, что бухгалтер всегда «грамотно» считает сумму налогов, и та сумма, которую она предоставляет, вполне соответствует его ожиданиям. На практике это происходило так. Бухгалтер считал налоги к заданному периоду, приносил расчёт директору, который просил «сделать» там другую сумму. Бухгалтер исправляла расчёт и приносила отчёт с нужным результатом.

Когда «1С:БухОбслуживание» запустило акцию по бесплатному экспресс-аудиту, клиент заказал эту услугу. В результате выяснилось, что ОКВЭДы пяти крупнейших поставщиков не соответствовали статьям затрат, проведённых бухгалтером. Директор про этих «поставщиков» ничего не знал. Один из контрагентов и вовсе был ликвидирован. Оказалось, что «нужная» сумма налога «подгонялась» бухгалтером за счёт грубых ошибок в учёте.

VI

. Проверять соблюдение законодательных норм

Чтобы их проверить, их надо знать. Но владеть всеми законодательными тонкостями сложно даже юристу. И здесь на помощь приходит сама программа «1С:Бухгалтерия». Нужно нажать всего на две кнопки для того, чтобы программа сама проверила соблюдение законодательных норм.

Технические ошибки можно увидеть с помощью экспресс-проверки в разделе «Отчёты». Она контролирует общее положение дел с точки зрения законодательства по каждому участку учёта: и по бухгалтерскому учёту, и по кассе, и по ведению книги покупок и продаж.

Если есть счета с отрицательными остатками, которых по закону быть не должно, то программа об этом сообщит. Она покажет, в каком периоде, по какому счёту и где именно образовался отрицательный остаток.

Программа проверяет и отсутствие отрицательных остатков по кассе. Она сообщит, в каких днях есть ошибки и на какую сумму. Также она просигнализирует о нарушении лимитов по расчётам наличными с контрагентами: с кем и на какую сумму.

Третий момент, который можно проверить – хронологическая последовательность поступления приходных и расходных кассовых ордеров. Это тоже законодательное требование.

VII

. Проверять расчёт налогов текущего периода

В программе «1С:Бухгалтерия» видно, сколько начислено налогов, а также все ли расходы учтены при расчёте налогооблагаемой базы и что именно забыл включить бухгалтер. Благодаря этому можно понять, насколько бухгалтер аккуратен и заинтересован в том, чтобы предприятие не переплачивало лишние налоги.

Остаётся лишь проверить сумму налогов и сопоставить её с ожиданиями. Не погружаясь в особенности и нюансы налогового кодекса, руководитель может сам с достаточной степенью точности оценить величину налоговых выплат. По простейшей формуле можно подсчитать «ожидания по налогам» и сопоставить их с теми данными, которые предоставил бухгалтер.

В разделе «Учёт, налоги, отчётность» по каждому налогу есть отчёт. При упрощённой системе это анализ состояния налогового учёта. Если речь идёт об общей системе, то в программе содержатся расчёты по НДС и по налогу на прибыль. Из них можно увидеть основные суммы по ключевым хозяйственным операциям: поступления, выручка, возвраты, траты и т.д. После этого становится видна разница между доходами и расходами. Эта сумма (если речь идет об упрощёнке) и будет облагаться налогом.

Также можно проверить, все ли расходы принял во внимание бухгалтер. Отчёт показывает сумму, которая осталась непризнанной при расчёте налогооблагаемой базы. Это сумма расходов, которые забыл учесть бухгалтер в своих налоговых расчётах. Фактически на эту сумму может быть уменьшена налогооблагаемая база.

Кейс из опыта . Небольшое предприятие при увеличении оборотов пригласило бухгалтера. Его посоветовали друзья. До этого компания вела бухгалтерию своими силами, чтобы сэкономить. С появлением бухгалтера владелец по-прежнему вносил банк в программу «1С:Бухгалтерия» сам. Документы выписывал менеджер. Внешне с точки зрения владельцев компании всё выглядело стабильно и нормально. Но когда через 10 месяцев пришло требование из ФНС и был заблокирован счёт, оказалось, что бухгалтер сдавала нулевые отчёты.

Руководителю она объяснила это тем, что у неё «слетела программа». Из-за чего отчётность не формируется, а заведомо неправильные отчёты она сдавать не может. По рекомендации бухгалтера директор открыл ещё одну компанию, и спустя полгода получил ту же историю с нулевыми декларациями. В результате пришлось нанять нового бухгалтера и всё начинать сначала.

Но главной потерей стала деловая репутация компании. Когда проводилась сверка взаиморасчётов с контрагентами, было очень много негатива со стороны поставщиков. Компании (вместе с сотрудниками «1С») пришлось потратить много усилий, чтобы восстановить репутацию.

P.S.

Описанными выше способами можно «замерить температуру» в бухгалтерии предприятия. Подобная диагностика позволяет понять, всё ли хорошо с учётом финансов, или нужно «вызывать врача». Если вдруг обнаруживаются какие-то тревожные моменты, и их хотелось бы проверить внимательней, можно воспользоваться услугами спасателей из «1С», заказав бесплатный

В статье к.э.н. ст. преподаватель кафедры учета, анализа и аудита Экономического факультета МГУ им. М.В. Ломоносова, консультант-эксперт по бухгалтерскому учету В.Ю. Савин и профессор С.А. Харитонов рассматривают возможности программы «1С:Бухгалтерия 8» по проверке корректности ведения бухгалтерского учета, налогового учета по налогу на прибыль и по налогу на добавленную стоимость.

После выполнения всех регламентных операций по закрытию периода требуется проверить корректность полученных учетных данных, по которым предстоит сформировать и представить в налоговые органы регламентированную отчетность по бухгалтерскому учету, налоговому учету по налогу на прибыль и налоговому учету по налогу на добавленную стоимость.

Помочь пользователю могут следующие специальные отчеты системы:

- отчет ;

- отчет ;

- отчет ;

- отчет .

Отчет «Экспресс-проверка ведения учета»

Отчет Экспресс-проверка ведения учета находится в меню Отчеты -> Экспресс-проверка ведения учета .

Перейти к настройке ), можно выбрать предусмотренные отчетом четыре группы проверок:

- проверки соблюдения положений учетной политики;

- проверки ведения кассовых операций;

- проверки операций, связанных с ведением книги продаж;

- проверки операций, связанных с ведением книги покупок.

Проверки запускаются нажатием на кнопку Выполнить проверку .

Рассмотрим проверки, входящие в каждую из четырех групп.

Положения учетной политики

Группа проверок Положения учетной политики объединяет в себе одиннадцать проверок.

Полный список проверок данной группы и комментарии к ним представлены в таблице № 1.

Если бухгалтер не уверен, нужно или не нужно выполнять конкретную проверку, то признак проверки для нее можно оставить.

Программа самостоятельно проанализирует условия, необходимые для выполнения отдельных проверок. Если проверка не требуется, тогда будет выдано сообщение об отсутствии ошибок.

Таблица 1.

Проверки положений учетной политики

|

№ |

Наименование |

Предмет |

Условия, при которых выполняется проверка |

|

Наличие учетной политики организации по бухгалтерскому и налоговому учету |

Наличие записей в регистре сведений |

||

|

Наличие учетной политики по персоналу |

Наличие записи в регистре сведений |

Если в настройках параметров учета указано, что расчеты персоналом ведутся в «1С:Бухгалтерии 8» |

|

|

Неизменность учетной политики по бухгалтерскому учету в течение года |

|

||

|

Неизменность учетной политики по налоговому учету в течение года |

Отсутствие записей в регистре |

||

|

Соответствие способа оценки товаров в рознице использованию счетов учета товаров |

Для способа оценки товаров в розницу «По стоимости приобретения» проверяется отсутствие остатков и оборотов по счетам 41.11 «Товары в розничной торговле (в АТТ по продажной стоимости)», 41.12 «Товары в розничной торговле (в НТТ по продажной стоимости)», 42 «Торговая наценка» |

Если в настройках учетной политики указано, что организация ведет деятельность, связанную с розничной торговлей и учитывает товары в рознице По стоимости приобретения |

|

|

Соответствие применения метода «директ-костинг» фактическому закрытию счета 26 |

Если метод «директ-костинг» используется, проверяется, что счет 26 закрывается на счет 90. Если метод «директ-костинг» не используется, проверяется, что счет 26 закрывается на счета 20, 23, 29. |

Если в настройках учетной политики указано, что организация ведет деятельность, связанную с производством продукции и (или) выполнением работ, оказанием услуг |

|

|

Соответствие применения ПБУ 18/02 использованию соответствующих счетов учета |

Контролируется отсутствие остатков и оборотов на счетах 09 «Отложенные налоговые активы», 77 «Отложенные налоговые обязательства», 68.04.2 «Расчет налога на прибыль» и субсчетах счетах 99.02 «Налог на прибыль» |

Если в параметрах учетной политики, снят флажок Применяется ПБУ 18/02. Либо |

|

|

Неприменение ПБУ 18/02 при условии применения УСН |

Проверяется, чтобы не был установлен флажок Применяется ПБУ 18/02 «Учет расчетов по налогу на прибыль» |

Если в учетной политике организации установлено, что организация применяет |

|

|

Отсутствие движений регистров налогового учета по налогу на прибыль в случае применения УСН |

Контролируется отсутствие движений в регистрах, предназначенных для налогового учета по налогу на прибыль |

Если в учетной политике организации установлено, что организация применяет |

|

|

Отсутствие остатков и оборотов по счетам ЕНВД в случае неприменения ЕНВД |

Контролируется отсутствие движений на счетах бухучета, прямо или косвенно связанных с ЕНВД |

Если в учетной политике, не взведен флажок Применяется особый порядок налогообложения по отдельным видам деятельности |

|

|

Соответствие наличия операций, не облагаемых НДС или облагаемых по ставке 0 %, учетной политике |

Контролируется отсутствие на счете 90 «Продажи» оборотов по субконто Ставки НДС со значениями Без НДС и 0 % |

Если в учетной политике не взведен флажок Организация осуществляет реализацию без НДС или с НДС 0 % |

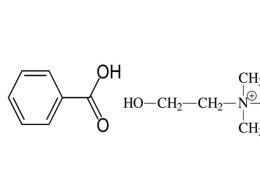

Операции по кассе

Группа проверок Операции по кассе объединяет в себе восемь проверок.

Полный список проверок данной группы с комментариями представлен в таблице № 2.

Таблица 2.

Проверки операций по кассе

|

№ п/п |

Наименование проверки |

Предмет |

Комментарий |

|

Отсутствие непроведенных кассовых документов |

Проверяется отсутствие непроведенных приходных и расходных кассовых ордеров, за исключением помеченных на удаление |

Кассовые операции с помощью документов Приходный кассовый ордер и Расходный кассовый ордер в оформляются в два этапа: В информационной базе программы «1С:Бухгалтерия 8» создается непроведенный документ, из которого распечатывается заполненный первичный документ; После того, как кассовая операция будет фактически совершена, электронный документ проводится, движение наличных денежных средств отражается на счетах бухгалтерского учета. |

|

|

Отсутствие отрицательных остатков |

Проверяется остаток на счете 50 «Касса» на конец каждого дня. Сальдо счета не должно быть отрицательным. |

Проверка на отсутствие отрицательных остатков по счету 50 «Касса». Подобные ошибки могут быть вызваны несвоевременным оформлением кассовых операций. |

|

|

Соблюдение лимита остатка денег в кассе |

Проверяется превышение остатка по счету 50 «Касса» на конец каждого дня, в котором имело место движение по счету, установленного лимита остатка кассы |

При сообщении о превышении лимита следует учитывать, что сверх установленных лимитов предприятия имеют право хранить в своих кассах наличные деньги только для оплаты труда, выплаты пособий по социальному страхованию и стипендий. Лимит наличных денежных средств в кассе вводится в регистр сведений Лимит остатка кассы , меню Касса - Лимит остатка кассы . |

|

|

Соблюдение лимита расчетов наличными с контрагентами |

Суммы кассовых операций, в которых в качестве корреспондирующего указан счет учета расчетов, проверяются на превышение предельного размера расчетов наличными по одному договору |

С 21.07.2007 предельный размер расчетов наличными по одному договору составляет 100 000 руб. |

|

|

Соблюдение нумерации ПКО и РКО |

Нумерация ПКО и РКО должна вестись строго в хронологическом порядке |

Не считается нарушением невыполнение требования хронологического порядка нумерации для документов, имеющих одну и ту же дату, но разное время создания |

|

|

Выдача денег под отчет только после отчета по ранее выданным суммам |

По каждой кассовой операции, в которой в качестве корреспондирующего указан счет 71 «Расчеты с подотчетными лицами», проверяется отсутствие задолженности на дату совершения операции |

Выдача наличных денег под отчет производится только при условии полного отчета конкретного подотчетного лица по ранее выданному ему авансу |

|

|

Отсутствие передач подотчетных сумм от одного лица другому |

Поверятся отсутствие на счете 71 «Расчеты с подотчетными лицами» внутренних оборотов с разными корреспондирующими субконто (объектами аналитического учета) |

Запрещена передача выданных под отчет наличных денег одним лицом другому |

|

|

Выдача денег под отчет только работникам организации |

Проверяется, является лицо, которому из кассы выдаются денежные средства под отчет, работником организации, от имени которой составлен кассовый ордер |

В одной информационной базе может вести учет по нескольким организациям. При этом для аналитического учета расчетов с подотчетными лицами используется единый справочник Сотрудники организаций , что может стать причиной подобной ошибки |

Ведение книги продаж по налогу на добавленную стоимость

Выполнять проверку ведения Книги продаж

Группа проверок Ведение книги продаж по налогу на добавленную стоимость объединяет в себе семь проверок.

Список проверок данной группы, а также комментарии к ним представлены в таблице № 3.

Таблица 3.

Проверки ведения книги продаж

|

№ п/п |

Наименование проверки |

Предмет |

Комментарий |

|

НДС , Расчеты с контрагентами , Оценка МПЗ при выбытии |

Дата актуальности учета , то установку и редактирование параметров следует производить через меню Сервис - |

||

|

Полнота выписки счетов-фактур по документам реализации |

Для организаций, являющихся плательщиками НДС, каждый проведенный документ реализации должен сопровождаться проведенным счетом-фактурой |

||

|

Своевременность выписки счетов-фактур по документам реализации |

Счет-фактура по операциям реализации должен быть выписан не позднее пяти дней с момента реализации |

||

|

Наличие документа |

Должны быть проведены документы Формирование записей книги продаж в каждом налоговом периоде, в котором имеются авансы на восстановление. |

||

|

Проверка формирования авансовых счетов-фактур при наличии авансов полученных |

В случае получения авансов от покупателей должны быть той же датой выписаны и проведены счета-фактуры на суммы полученных авансов |

При проверке выясняется: 1. На все ли авансовые поступления выписаны счета-фактуры. 2. Соответствуют ли начисления по счету 76.АВ суммам в регистре НДС с авансов . 3. Совпадают ли суммы НДС с полученных авансов по данным бухгалтерского учета и в книге продаж. |

|

|

Полнота отражения в книге продаж сумм НДС, подлежащих перечислению налоговым агентом (аренда государственного имущества или иностранцы, не состоящие на налоговом учете в РФ) |

Должны совпадать суммы НДС, подлежащие перечислению налоговым агентом (по аренде государственного имущества или для иностранцев, не состоящих на налоговом учете в РФ), по бухгалтерскому учету и по книге продаж |

Необходимость исполнения обязанностей налогового агента по конкретному договору фиксируется в свойствах договора (справочник Договоры контрагентов ). При регистрации в программе задолженности по такому договору автоматически формируется бухгалтерская запись на сумму налога, подлежащего удержанию и уплате в бюджет. При этом на исчисленную сумму налога выписывается счет-фактура (с помощью документа Счет-фактура выданный ), который регистрируется в Книге продаж . Предметом проверки является контроль соответствия данных бухгалтерского учета и налогового учета по НДС. |

|

|

Полнота отражения в книге продаж НДС по строительно-монтажным работам (СМР), выполненным хозяйственным способом |

Должны совпадать суммы НДС, начисленные по СМР, выполненным хозяйственным способом, по бухгалтерскому учету и по книге продаж |

Ведение книги покупок по налогу на добавленную стоимость

Выполнять проверку ведения Книги покупок следует по окончании каждого налогового периода (налоговый период по НДС - квартал).

Группа проверок Ведение книги покупок по налогу на добавленную стоимость объединяет в себе семь проверок. Полный список проверок данной группы с комментариями представлен в таблице № 4.

Таблица 4.

Проверки ведения книги покупок

|

№ п/п |

Наименование проверки |

Предмет |

Комментарий |

|

Контроль даты актуальности учета |

Для правильной работы подсистемы НДС дата актуальности по разделам: НДС , Расчеты с контрагентами , Оценка МПЗ при выбытии , должна быть либо не установлена, либо находиться не раньше даты конца периода проверки |

В том случае, если организация решает использовать механизм системы Дата актуальности учета , то установка и редактирование параметров следует производить через меню Сервис - Управление датой актуальности учета |

|

|

Полнота получения счетов-фактур по документам поступления |

Каждый приходный документ, полученный от контрагентов, являющихся плательщиками НДС, должен сопровождаться счетом-фактурой |

Контролируется, чтобы по каждому документу поступления либо в самом документе, либо с помощью документа Счет-фактура полученный в информационной базе был зарегистрирован предъявленный поставщиком счет-фактура |

|

|

Наличие документа |

Если в учетной политике включена возможность реализации без НДС или с НДС 0 %, должен быть проведенный документ Распределение НДС косвенных расходов в каждом налоговом периоде |

Если в настройках учетной политики устанавливаются параметры для поддержки раздельного учета НДС. Тогда в конце каждого налогового периода документом Распределение НДС косвенных расходов должно производиться распределение сумм НДС предъявленного между различными видами деятельности и реализаций. |

|

|

Корректность распределения НДС по косвенным расходам |

Сумма косвенных расходов, поступивших за налоговый период (приход по регистру НДС по косвенным расходам ), должна быть равна сумме распределенных между видами деятельности с различными обложением НДС (расходы по регистру НДС по косвенным расходам ) |

||

|

Наличие документа |

Должен быть проведенный документ Формирование записей книги покупок в каждом налоговом периоде по НДС |

||

|

Отсутствие отрицательных остатков сумм НДС, предъявленных поставщиками |

Не должно быть отрицательных остатков по регистру НДС предъявленный |

Суммы налога, предъявленные к оплате поставщиками и оплаченные поставщикам, в программе автоматически фиксируются в регистре НДС предъявленный . Наличие отрицательных сумм в регистре НДС предъявленный может быть вызвано, например, тем, что товар по которому НДС был принят к вычету в периоде поступления, в следующем налоговом периоде был реализован по ставке НДС 0 %. Пользователь не выполнил регламентную операцию по восстановлению НДС. |

|

|

Наличие вычета НДС с авансов при зачете авансов полученных |

В случае наличия проводок по зачету авансов от покупателей должны быть проводки по вычету НДС, начисленного с этих авансов |

В соответствии с пунктом 8 статьи 171 и пунктом 6 статьи 172 НК РФ суммы налога, исчисленные налогоплательщиком с сумм оплаты, частичной оплаты, полученных в счет предстоящих поставок товаров (работ, услуг), подлежат вычету с даты отгрузки соответствующих товаров (работ, услуг) |

Отчет «Анализ состояния бухгалтерского учета»

Отчет Анализ состояния бухгалтерского учета находится в меню Отчеты -> Анализ состояния бухгалтерского учета .

Перейдя к меню настроек (кнопка Настройка ), бухгалтер может выбрать на закладке Настройки предусмотренные отчетом четыре вида проверок:

- Анализировать рабочий план счетов;

- Анализ счетов подлежащих закрытию;

- Анализ бухгалтерских итогов;

- Анализ бухгалтерских проводок.

По умолчанию выполняются все четыре вида проверок, но, так как полный анализ занимает продолжительное время, можно отключить те из них, которые не требуются.

Пользователь может внести корректировки в типовые настройки признания проводок «недопустимыми» - закладка Недопустимые проводки (рис. 1).

Рис. 1

В колонке Дт указывается счет дебета недопустимой проводки, в колонке Кт - счет кредита. В колонке ДтИсключение и КтИсключение можно указать счета, которые исключаются при проверке.

Например, если в колонке Дт указан счет «01», а в колонке КтИсключение указано «01, 08, 79, 83» - это означает, что некорректными являются все проводки по дебету счета 01, если корреспондирующим не является счет из списка «01, 08, 79, 83».

Колонка Комментарий хранит пояснение комментария к проводке. Если программа обнаружит недопустимую проводку, то в отчет будет выведен текст из колонки Комментарий .

На закладке Эталонный ПС отображается эталонный хозрасчетный план счетов, который используется при анализе правильности ведения плана счетов пользователя. Информацию на этой закладке пользователю изменять не следует.

Выполненные пользователем настройки сохраняются по кнопке Ок .

Для выполнения выбранных проверок следует нажать кнопку Сформировать .

В случае наличия ошибок в каком-либо разделе отчета, дважды щелкнув мышкой по строке с ошибкой, можно вызвать карточку счета или форму операции с ошибочной проводкой.

Рассмотрим более подробно каждую из четырех видов проверок, предусмотренных отчетом.

Анализировать рабочий план счетов

Программа сравнивает рабочий план счетов с эталонным планом счетов, рекомендованным фирмой «1С». Информация об эталонном плане счетов представлена на закладке Эталонный ПС меню настроек отчета.

В случае, если требуемый счет не найден в плане счетов, у счета изменен признак активности, будут выдаваться предупреждения. Также проверяется структура аналитического учета на счетах, задействованных в алгоритмах составления форм регламентированной отчетности.

Анализ счетов подлежащих закрытию

Проверяются бухгалтерские итоги на конец отчетного периода. Если счета, подлежащие закрытию на конец отчетного периода, имеют сальдовые остатки, выдается информация о таких счетах.

Например, не должны иметь сальдо по счету в целом на конец периода счета 25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы», 90 «Продажи», 91 «Прочие доходы и расходы».

Проверяется сальдо на таких счетах, и в случае его обнаружения в отчете выводится сообщение о номере счета, остатке на счете с пояснениями сути возникшей ошибки.

Анализ бухгалтерских итогов

В процессе выполнения анализа бухгалтерских итогов выявляются:

- ошибочные остатки на бухгалтерских счетах (выделяются в программе красным);

- ошибки ведения количественного учета (отсутствие сальдо по количеству или по сумме у соответствующих счетов);

- ошибки переоценки валютных средств на конец отчетного периода (для корректной работы данного раздела, необходимо установить курс валют на конец отчетного периода).

Напомним, что одной из характеристик счета (субсчета) плана счетов является признак счета по отношению к балансу. В бухгалтерском учете по этой характеристике все счета подразделяются на активные, пассивные и активно-пассивные. Например, счет 01 «Основные средства» является активным, счет 63 «Резервы по сомнительным долгам» - пассивным, а счет 68 «Расчеты по налогам и сборам» - активно-пассивным.

Для активных и пассивных счетов отслеживается соответствие сальдо конечного признаку счета (на активном счете остаток должен быть по дебету, а на пассивном - по кредиту).

В программе «1С:Бухгалтерия 8» одной из операций анализа бухгалтерских итогов является проверка выполнения этого правила. Если это имеет место, то в отчете показывается, на каких счетах остатки не соответствуют признаку счета.

Учет материально-производственных запасов в программе ведется не только в денежном, но и в натуральном выражении. Например, такой учет предусмотрен на счете 41 «Товары». Счета, на которых поддерживается количественный учет, в плане счетов отмечены флажком в колонке Кол .

Выполняется проверка на корректность остатков на таких счетах. Считается ошибкой, если по объекту аналитического учета на таком счете имеется «суммовой» остаток, но отсутствует количественный, и наоборот: имеется остаток в натуральном выражении, но он имеет нулевую стоимость.

Для организаций, имеющих активы и обязательства, стоимость которых выражена в иностранной валюте, полезной является проверка на корректность их оценки на конец отчетного периода.

Для составления бухгалтерской отчетности стоимость указанных активов и обязательств подлежит пересчету в рубли по курсу, действующему на отчетную дату. Счета с признаком поддержки валютного учета в плане счетов отмечены флажком в колонке Вал .

Регламентной операцией Переоценка валютных средств выполняется пересчет остатков на этих счетах с отнесением возникающих курсовых разниц в состав прочих доходов или расходов. Программа проверяет наличие на момент выполнения регламентной операции по переоценке активов и обязательств, выраженных в валюте, загруженного в базу актуального курса валют.

Анализ бухгалтерских проводок

Результат выполнения данной проверки - список «подозрительных» с точки зрения программы проводок. Критерием подозрительности, служит список недопустимых проводок, представленный в настройках отчета, на закладке Недопустимые проводки . Если недопустимая проводка будет обнаружена - программа выдаст строку с ошибкой, где будет указано, какая корреспонденция вызвала подозрение и будет дан краткий комментарий.

Если учетной политикой организации для отдельных счетов предусмотрены дополнительные корреспондирующие счета, «расширяющие перечень исключений», их необходимо добавить в список перед выполнением анализа.

Отчет «Анализ состояния налогового учета по налогу на прибыль»

Отчет Анализ состояния налогового учета по налогу на прибыль находится в меню Отчеты -> Анализ состояния налогового учета по налогу на прибыль .

Отчет позволяет оценить, правильно ли организация ведет налоговый учет и учет постоянных и временных разниц в оценке расходов и доходов, активов и обязательств, а также найти источник расхождений данных бухгалтерского и налогового учета.

При открытии отчета выводится структура налоговой базы по налогу на прибыль (рис. 2). С ее помощью можно перейти к интересующему разделу учета. В дальнейшем для возврата к структуре налоговой базы на командной панели любой схемы и таблицы следует нажать кнопку Структура налоговой базы .

Рис. 2

Анализ соответствия корректности данных по налоговому учету целесообразно начать с блока «Налог» (рис. 3). В нем представлен анализ состояния налогового учета, при котором происходит сопоставление величины налога на прибыль по данным налогового учета (декларация по прибыли) и по данным бухгалтерского учета с учетом признания и списания постоянных и отложенных налоговых активов и обязательств (отчет о прибылях и убытках). Если величина налога на прибыль по данным бухгалтерского учета совпадает с величиной налога на прибыль по данным налогового учета, то ведение налогового учета расценивается как правильное - результат маркируется зеленым квадратом.

Рис. 3

Если суммы не совпадают - программа маркирует результат красным квадратом, который сигнализирует об ошибке.

При этом красным квадратом в отчете будут промаркированы все блоки схемы, в которых программа обнаружила ошибки в целях соблюдения ПБУ 18/02 . Критерием корректности данных выступает правило: БУ = НУ + ПР + ВР. Помочь устранить ошибки поможет предусмотренный отчетом механизм навигации между данными и расшифровки данных.

Блоки в схеме связаны между собой стрелками, которые обозначают причинно-следственные связи между операциями. Стрелки исходят из «блока причины» и входят в «блок следствия». Например: получение выручки по обычным видам деятельности (причина) приводит к формированию доходов, учитываемых при определении налогооблагаемой базы (следствие) - рисунок 4.

Рис. 4

Конечные «блоки-причины» расшифровываются отчетом, в котором отражаются те проводки, по которым были сформированы показатели «БУ», «НУ», «ПР» и «ВР». При этом по флажку Развернуть по документам записи на счетах могут быть детализированы до уровня документов, которыми они сформированы.

Чаще всего источником ошибок являются «ручные» операции, при вводе которых бухгалтер либо забывает отразить хозяйственную операцию в налоговом учете, либо отражает ее некорректно. Для исправления подобных ошибок необходимо в отчете для конечного «блока причины» найти строку с реквизитами документа Операция (бухгалтерский и налоговый учет) , щелчком мыши перейти в этот документ и правильно заполнить закладку Налоговый учет , после чего вновь сформировать отчет и убедиться в том, что ошибка исправлена.

Отчет «Анализ состояния налогового учета по НДС»

Для проверки корректности данных, которые будут использоваться программой для заполнения Журнала полученных и выставленных счетов фактур , Книги покупок , Книги продаж и Декларации по НДС предназначен отчет Анализ состояния налогового учета по налогу на добавленную стоимость (рис. 5).

Рис. 5

Отчет находится в меню Отчеты -> Анализ состояния налогового учета по НДС .

Отчет состоит из общей схемы налоговой базы и расшифровок отдельных блоков этой схемы. В отчете показана сумма начислений и вычетов НДС по видам хозяйственных операций.

Слева находится группа блоков, отражающих начисленный НДС, подлежащий включению в Книгу продаж , справа - НДС, принятый к вычету и подлежащий включению в Книгу покупок .

В каждом блоке, отражающем начисление либо вычет НДС, содержится два показателя:

- сумма исчисленного НДС (желтый фон) - сумма НДС, которая фактически была включена в Книгу покупок (продаж) ;

- сумма не исчисленного НДС (серый фон) - НДС, который по данным системы потенциально мог попасть в Книгу покупок (продаж) , но включен в них не был.

В случае если блок содержит записи с ошибками, то рядом с ним выводится восклицательный знак красного цвета.

При работе с отчетом следует в первую очередь провести анализ расшифровки тех блоков, рядом с которыми установлен восклицательный знак, сигнализирующий об ошибке.

Кроме того следует получить расшифровку тех блоков отчета, по которым присутствует сумма «не исчисленного НДС» - проверить обоснованность того, что суммы налога на добавленную стоимость не были включены в Книгу покупок или Книгу продаж в текущем налоговом периоде.

Порядок проведения анализа расшифровок разберем на примере блоков «Приобретенные ценности» и «Зачет авансов выданных».

Расшифровка блока «Приобретенные ценности» представлена на рисунке 6.

Рис. 6

Проверить следует группу строк «Не отражены в книге покупок», представляющую собой расшифровку суммы «НДС не исчисленного», которая представлена в главном меню отчета по данному блоку.

При этом программа выделят группы причин, почему НДС предъявленный не попал в Книгу покупок :

1. НДС включен в стоимость.

Включение НДС в стоимость в документах поступления может быть связано, например, с тем, что организация осуществляет деятельность, не облагаемую НДС, и по тем ценностям, которые используются в данной деятельности, включает НДС в стоимость непосредственно в момент поступления.

2. Не установлен флажок Учитывать НДС .

При поступлении товаров, работ и услуг без НДС флаг Учитывать НДС может быть снят пользователем - это действие вполне корректно, например, в случае отражения в системе госпошлины за регистрацию права собственности.

3. Отсутствует счет-фактура полученный.

Предостережение об ошибке «Отсутствует счет-фактура полученный» в большинстве случае связано с тем, что поставщик (подрядчик) не предоставил счет-фактуру или ее забыли внести в систему.

Если найти и внести в систему информацию о счете-фактуре не предоставляется возможным, тогда требуется списать НДС на счет 91. Для этого можно использовать документ Списание НДС .

Рассмотрим блок Восстановление с авансов выданных (рис. 7).

Рис. 7

Проверить следует группу строк «Не отражены в книге продаж», представляющую собой расшифровку суммы «НДС не исчисленного», которая представлена в главном меню отчета для данного блока.

Программа выделят группы причин, почему НДС не попал в Книгу продаж :

1. Начисление не отражено в Книге продаж .

Ошибка, связанная в большинстве случаев с ошибками, допущенными пользователем. НДС с авансов, который после поступления ценностей подлежит отражению в Книге продаж , не был включен в документ Формирование записей книги продаж .

2. Оплаченные ценности не поступили.

Информация о суммах НДС с авансов выданных, которые смогут быть включены в Книгу продаж после поступления ценностей, под поставку которых были выданы данные авансы.

Все рассмотренные отчеты существенно облегчают проверку корректности данных по бухгалтерскому учету, налоговому учету по налогу на прибыль и налоговому учету по НДС, в преддверии формирования регламентированной отчетности. Отчеты позволяют выявить ситуации, которые имели место в учете и которые похожи на ошибки. При этом следует помнить, что возможны специфические ситуации, возникающие редко и поэтому не учтенные разработчиками данных отчетов. Таким образом, следует проводить тщательный анализ ошибок, выведенных рассмотренными отчетами.